Образец заполнения заявления на возврат НДФЛ играет немаловажную роль для начисления налоговой скидки физическому лицу. Документ подобного рода служит для того, чтобы налогоплательщик мог в письменной форме изложить свое желание об уменьшении размера налогооблагаемой базы.

В связи с этим заявление должно быть правильно и аккуратно заполнено, а также обязательно быть наделено юридической силой. О том, как это сделать быстро и легко, пойдет речь в данной статье.

Образец заполнения заявления на возврат НДФЛ

Российским налоговым законодательством установлено, что физические лица могут вернуть подоходный налог за расходы самого различного рода – имущественные, профессиональные, благотворительные, затраты на образование или лечение, траты, направленные на обеспечение детей, а также некоторые другие.

Чтобы получить материальную компенсацию, достаточно составить такой документ, как заявление на предоставление вычета с указанием того, к какому из вышеперечисленных типов он принадлежит.

На сегодняшний день существует два основных образца документа:

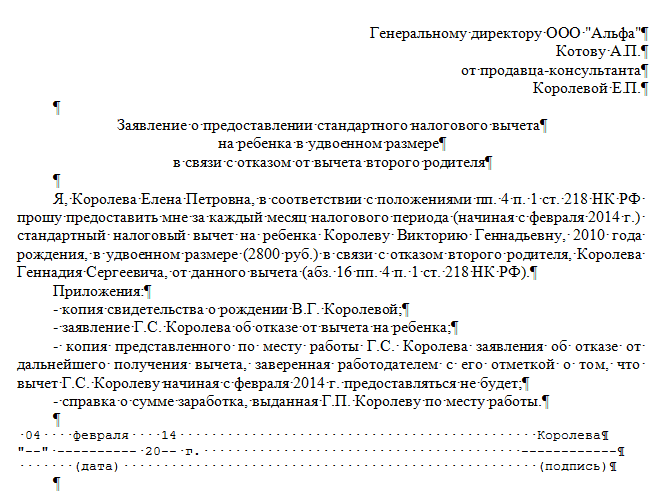

- Образец для работодателя. Если налогоплательщик хочет получить материальную компенсацию напрямую через работодателя, то ему необходимо составить документ на его имя, который разрешено оформлять в свободной форме.

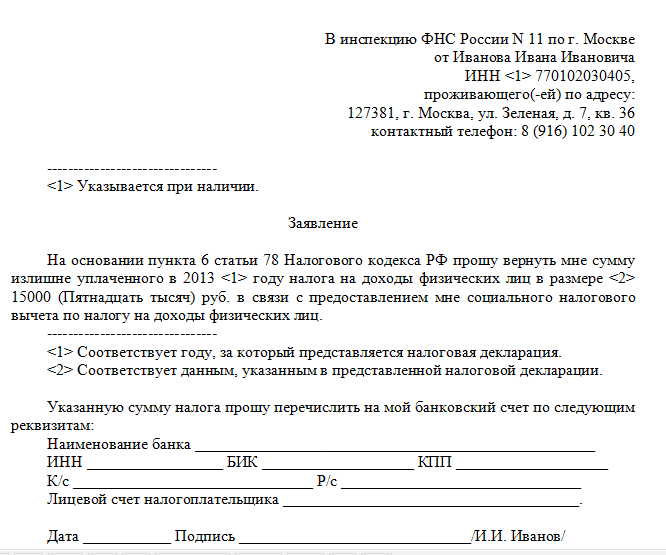

- Образец для налогового инспектора. Если физическое лицо на данный момент не работает, например, мать, недавно родившая ребенка, или инвалид с детства, то вычет нужно оформлять непосредственно через налоговую службу. Однако в данном случае требования к заявлению уже несколько ужесточаются.

Как придать юридическую силу документу

Независимо от того, кто является адресатом заявления, в документе должен быть указан номер и пункт законодательного акта, которым руководствуется физическое лицо. Как правило, это статьи Налогового кодекса Российской Федерации под номерами 218, 219, 220, 221.

Претенденту на вычет нужно ознакомиться с вышеперечисленными статьями, определиться с тем, на какую из них нужно сделать ссылку в его конкретном случае, и после этого вписать ее номер в документ.

Следует отметить, что для того, чтобы наделить юридической силой документ, помимо законодательного акта потребуется проставить подпись адресанта и чуть правее ее расшифровать (написать инициалы и фамилию физического лица).

Где и как указывать общие данные

Для того чтобы правомерно составить документ, необходимо, чтобы данные общего характера были расположены в правом верхнем углу листа, или так называемой “шапке” документа. Нужно написать последовательно следующую информацию:

- Сведения об адресате. Первым делом потребуется обозначить, для кого предназначается заявление. Если это работодатель, то нужно написать его должность, затем название организации, которой он руководит, и после этого его инициалы и фамилию. Если же это налоговая инспекция, то ее номер и адрес.

ВНИМАНИЕ! Подавать заявление на возврат НДФЛ разрешается далеко не в любую налоговую службу, а только в ту, которая расположена по адресу регистрации физического лица, претендующего на скидку.

- Данные об адресанте. Если бумага предназначается для рассмотрения начальником, то достаточно всего лишь указать должность, а чуть ниже инициалы и фамилию физического лица. Если же документ будет впоследствии передан на рассмотрение налоговому агенту, то фамилию, имя и отчество налогоплательщика, адрес, по которому он прописан, телефонный номер, электронную почту и факс (при наличии), а также идентификационный номер.

Как заполнить заявление на возврат НДФЛ

После того как физическое лицо, желающее уменьшить размер налогооблагаемой базы, написало всю необходимую информацию общего характера в верхней правой части листа, можно переходить к следующему шагу – заполнению основной части документа, которая идет сразу после его названия.

В первой части, независимо от того, кто выступает адресатом документа, должны быть написаны следующие данные:

- Номер статьи. В первую очередь, проставляется законодательный акт, а именно его номер и пункт, дающий право налогоплательщику на возврат подоходного налога.

- Тип вычета. После номера статьи, как правило, излагается просьба о начислении налоговой скидки и обязательно ставится отметка, к какому виду вычетов она принадлежит.

- Размер скидки. Чтобы максимально правильно сформулировать просьбу о предоставлении налоговой скидки, помимо ее типа не забудьте указать размер, а также год, в котором физическое лицо понесло затраты, дающие ему право на получение данной материальной компенсации.

Как заполнить заявление на вычет для налоговой инспекции

Главное отличие заявления на возврат подоходного налога, предназначенного для рассмотрения налоговым инспектором, от документа, адресованного работодателю, состоит в том, что последний вид не требует указания реквизитов банковского счета. Это объясняется тем, что руководители и так владеют информацией подобного рода, поскольку занимаются перечислением заработной платы.

Однако если налогоплательщик все же имеет дело с налоговым инспектором, то ему необходимо максимально точно прописать номера всех своих счетов.

Наименование счета в заявлении на возврат НДФЛ

Физическое лицо перед указанием всех необходимых реквизитов банковского счета должно определиться с выбором банка, в котором он в результате будет открыт. Затем после того, как налогоплательщик уже стал владельцем счета, он должен прописать в заявлении полное наименование банка, идентификационный номер, а также КБК и БИК.

КБК в заявление на возврат налогового вычета – это код бюджетной классификации, с помощью которого ведется учет всех доходов физического лица. Как правило, код подобного рода состоит из двадцати цифр. А аббревиатура БИК означает идентификационный код, но уже не налогоплательщика, а банка.

Пример заполнения заявления на возврат НДФЛ

Предлагаем рассмотреть пример оформления заявления, адресованного на имя работодателя. В случае заполнения документа подобного рода для налоговой службы физическому лицу может быть оказана помощь со стороны налогового инспектора, в то время как процедура заключения документа на вычет на имя руководителя целиком и полностью возлагается на плечи заявителя.

В документ в качестве примера можно внести информацию следующим образом:

- Данные о работодателе и заявителе. Как уже было отмечено выше, сведения подобного характера должны быть расположены в “шапке” заявления. Данные могут быть, например, следующими: “Руководителю ООО “АТЛАНТА” П.Т. Смирнову от менеджера К.Д. Тимофеева ”.

- Текст заявления. Если сотрудник понес затраты на свое оздоровление, то в тексте документа вписывается такая информация: “Руководствуясь статьей под номером 219 (второй пункт), которая расположена в Налоговом кодексе, прошу начислить мне вычет социального типа, связанный с расходами на лечение, в сумме 64 000 рублей”.

- Приложение. Помимо вышеуказанной информации, нужно убедить работодателя, что просьба налогоплательщика является законной. Это делается путем указания перечня документации, которая прилагается к данному заявлению и свидетельствует о достоверности написанных налогоплательщиком слов.