Для того чтобы налогоплательщики могли успешно воспользоваться возможностью сокращения налогооблагаемой базы, в данной статье приведены образцы заполнения 3-НДФЛ для физических лиц за 2015 год.

Скачать образец декларации 3-НДФЛ за 2015 год

Скачать образец декларации 3-НДФЛ за 2015 год

Предлагаем рассмотреть примеры оформления бланков на вычеты, связанные с расходами на медицинские услуги, а также с покупкой недвижимости, поскольку они являются самыми востребованными.

- Бланком 3-НДФЛ за 2015 год можно воспользоваться по этой ссылке.

- Образец декларации скачивайте по этой ссылке.

- Программу для оформления формы 3-НДФЛ за 2015 год заполняйте здесь.

Образец бланка 3-НДФЛ на вычет за лечение

Согласно правилам, установленным российским налоговым законодательством, физическим лицам, израсходовавшим денежные средства на оплату медицинских услуг (как дорогостоящих, так и нет), может быть начислен вычет.

Для этого необходимо своевременно выплачивать подоходный налог со своей прибыли, проходить лечение в лицензионном учреждении, а также оформить и сдать на проверку форму налоговой декларации 3-НДФЛ (не позднее чем через 3 года после траты денег на медицинские услуги), приложив к ней оригиналы и копии некоторых документов.

Следует отметить, что прочитать все установки, регламентирующие начисление социальной налоговой компенсации за лечение, можно в третьей части статьи 219 Налогового кодекса.

Как выглядит бланк в данном случае

После того как налогоплательщики скачивают бланк 3-НДФЛ, ссылка на который расположена выше, они начинают невольно задумываться над тем, все ли его листы необходимо заполнять. В случае оформления декларации с целью возмещения налога за лечение нужно заполнить всего лишь пять страниц — титульную, раздел 1, раздел 2, лист А и лист Е1. Первые четыре страницы оформляются в любом случае, даже если речь идет о предоставлении другого вида вычета, а лист Е1 предназначен именно для внесения информации, касающейся начисления социальной налоговой компенсации.

В некоторых ситуациях вместо листа А налогоплательщик должен вписать данные в лист Б — если он получает доход за границей. Также существует лист В, включенный в бланк 3-НДФЛ для того, чтобы предприниматели и физические лица, занимающиеся частной юридической деятельностью, могли отчитаться о размерах и источниках прибыли.

А в тех случаях, если налогоплательщик на протяжении заявляемого в декларации налогового периода получал доходы, которые по закону не должны облагаться НДФЛ, ему потребуется заполнить страницу Г.

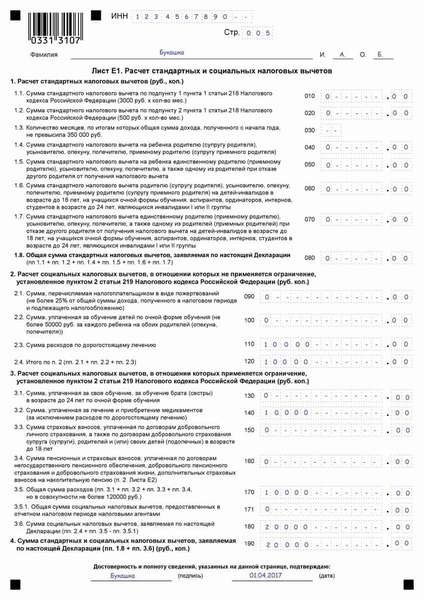

Образец листа Е1

Предлагаем сразу перейти к примеру оформления страницы, которая напрямую связана с начислением социальной налоговой скидки за оплату лечения. Претенденту на компенсацию подобного рода необходимо заполнить строки листа Е1, которым присвоены следующие коды:

-

030 — в данной строке заявитель на социальную налоговую компенсацию должен проставить, сколько прошло полных месяцев с начала налогового периода до того момента, как суммарный доход за них превысил 280 000 рублей. Если размер прибыли налогоплательщика за год так и не стал больше указанной отметки, то в каждой ячейке данного поля ставятся прочерки,

-

140 – сюда физическому лицу нужно внести общую сумму, которая была израсходована на медицинские услуги и покупку лекарств, причем без учета затрат по дорогостоящим процедурам,

-

170 — в этом поле налогоплательщику необходимо отобразить сумму всех затрат, предусмотренных в третьем пункте листа Е1. То есть если претендент на уменьшение налоговой базы за социальные затраты помимо лечения тратил деньги на обучение, на страховые или пенсионные взносы, то он должен подсчитать их сумму и вписать в строку с кодом 170,

-

180 — здесь физическое лицо должно указать сумму расходов, которые пошли на благотворительность, на образование его дочери или сына (только очная форма), на дорогостоящие медицинские процедуры, а также всех затрат, внесенных в поле с кодом 170,

-

190 — если налогоплательщик дополнительно претендует на вычет по 218 статье, то ему необходимо прибавить сумму данной налоговой скидки к значению, указанному в предыдущем подпункте, а если нет — написать его повторно.

Внимание!

Не забывайте в самой последней строке листа Е1 ставить подпись и с правой стороны от нее дату, поскольку без наличия данных реквизитов документ будет признан недействительным.

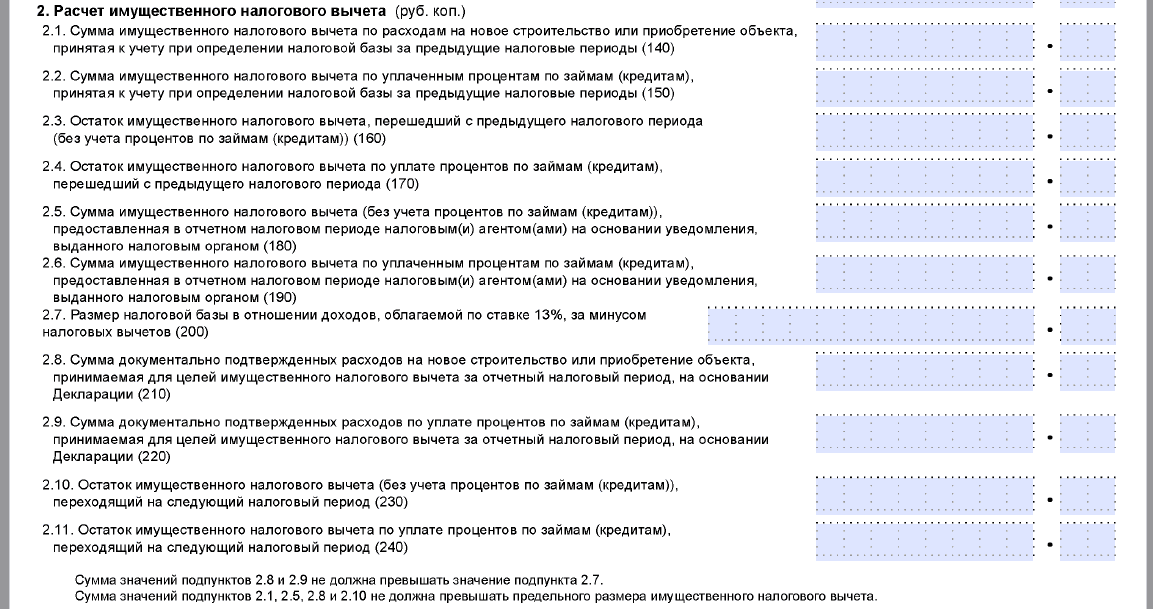

Пример декларации 3-НДФЛ на имущественный вычет

Многие физические лица, которые скачивают бланк налоговой декларации, путаются, в какую страницу им нужно внести данные — Д1 или Д2, поскольку они обе посвящены имущественным сделкам. Если речь идет о приобретении недвижимости и налогоплательщик хочет возместить часть потраченных материальных средств, то в подобной ситуации он должен заполнить лист Д1, а если физическое лицо выступило в роли продавца имущества и получило за это деньги — Д2.

Образец декларации при покупке имущества

Для того чтобы налоговая инспекция вернула покупателю недвижимости часть израсходованных средств, ему потребуется внести сведения в такие страницы налоговой декларации:

-

Первую, или титульную. Данный лист предназначен для указания общих данных и сведений о заявителе на вычет, в число которых входят номер корректировки, коды налогового периода, налоговой службы, страны, региона, типа документа, категории налогоплательщика, а также персональные данные претендента на имущественную налоговую скидку (фамилия, имя, отчество, адрес, дата рождения и другие).

-

Раздел № 1. На этой странице заявитель на сокращение налоговой базы должен отобразить, что форма 3-НДФЛ оформляется для возмещения денег из государственной казны, а не наоборот, а также внести два кода (бюджетной классификации и ОКТМО) и написать точный размер компенсации, которую ему должны перечислить.

-

Раздел № 2. С помощью данной страницы фиксируются такие параметры: общая сумма прибыли заявителя на возврат НДФЛ за весь налоговый период, размер начисленного вычета, размер налогооблагаемой базы, сумма, которая была снята с доходов на налоговые сборы, а также сумма, которая будет возмещена физическому лицу в качестве имущественной компенсации.

-

Лист «А». Лист налоговой декларации под буквой «А» нужен для того, чтобы налогоплательщики, работающие в России, могли внести информацию о полученных ими доходах — вид, размер, сумму и источник выплаты прибыли, а также несколько кодов (код причины постановки на налоговый учет, идентификационный, ОКТМО) и некоторые другие значения.

-

Лист Д1. На странице Д1 физическому лицу нужно отметить вид купленного имущественного объекта, форму собственности, оформленную на него, а также адрес. Помимо этого, на этом листе необходимо отобразить признак налогоплательщика (это код, говорящий о том, претендует на сокращение налогооблагаемой базы сам собственник недвижимости или его родственники), дату получения права на владение имуществом, год, с которого налогоплательщику начали начислять вычет, а также сумму затрат на покупку жилья и размер налоговой базы, облагаемой НДФЛ.

Для справки! Поскольку размер имущественной компенсации зачастую составляет довольно крупную сумму, то налогоплательщик получает ее не за один год, а за несколько лет (поскольку за год физическое лицо может возместить налог не больше, чем выплатило за этот же период в государственный бюджет). В связи с этим в листе Д1 нужно указать сумму остатка (код строки 230), который выплатят заявителю на вычет на протяжении следующих налоговых периодов.