В данной статье не только расположены ссылки на скачивание пустого и заполненного бланков 3-НДФЛ и на программу для внесения сведений в декларацию, но и приведена подробная и довольно доступная инструкция, касающаяся порядка оформления данного документа.

- Ссылка на бланк 3-НДФЛ 2014 года.

- Ссылка на образец 3-НДФЛ за 2014 год.

- Ссылка на программу для оформления 3-НДФЛ за 2014 год.

Форма налоговой декларации

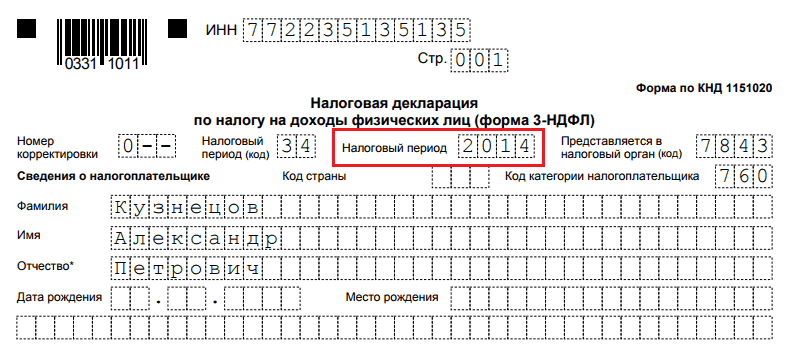

Как известно, каждый год форма декларации несколько видоизменяется. В связи с этим физическим лицам, которые оформляют бланк на предоставление налоговой скидки, необходимо обращать внимание на то, за какой год он составлен, а также чтобы он был выполнен именно по форме 3-НДФЛ.

Справочная информация! Перед тем как скачивать бланк 3-НДФЛ, налогоплательщикам рекомендуется проверить, чтобы данный документ был издан Федеральной налоговой службой. Форма 3-НДФЛ за 2014 год была утверждена 24 декабря (этого же года) после введения в действие приказа, которому был присвоен номер ММВ-7-11/671.

Каким образом заполнять

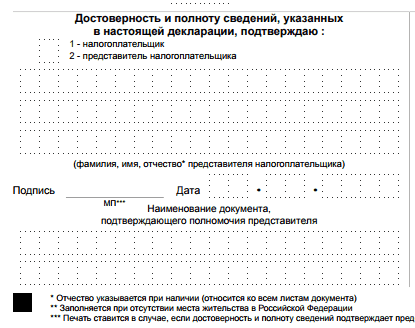

Форма 3-НДФЛ состоит из определенного количества страниц, в некоторые из которых вносить данные обязательно, в некоторые – в зависимости от ситуации, а в некоторые – вовсе не нужно. Однако каждый лист должен быть подписан претендентом на возмещение подоходного налога, иметь отметку с проставлением текущей даты, а также его идентификационного кода, фамилии, имя и отчества (последние два показателя не нужно писать полностью, достаточно указать инициалы).

Структура пустого бланка налоговой декларации следующая:

- Обязательные страницы. В определенные страницы 3-НДФЛ физическое лицо должно внести данные обязательно. В их число входит титульный лист (предназначен для указания информации о налогоплательщике), первый и второй разделы (посвящены расчетам размера базы, облагаемой подоходным налогом, а также суммы компенсации, полагающейся претенденту на налоговую скидку), а также лист, отмеченный буквой А (необходим для внесения данных об источниках и размерах доходов).

- Страницы, которые нужно заполнять в особых случаях. В налоговой декларации имеются листы, которые предназначены для отдельных ситуаций. Например, лист Б, который должен быть оформлен только физическими лицами, зарабатывающими материальные средства заграницей. Это касается и листа В, предназначенного для налогоплательщиков, имеющих отношение к определенному роду деятельности (индивидуальные предприниматели, адвокаты и частные юристы). Последний лист из этой категории обозначен буквой Г и нужен для того, чтобы налогоплательщик мог отметить доходы, с которых не должен быть снят НДФЛ,

- Необязательные страницы. Все остальные страницы, идущие после листа Г и обозначенные начиная с отметки Д1 и заканчивая отметкой И касаются определенного вида вычета. Налогоплательщику нужно выбрать лист под той буквой, которая соответствует названию вычета, полагающегося ему по закону, и вписать в него сведения, а все остальные вышеперечисленные страницы не нужно ни заполнять, ни распечатывать.

Следует отметить, что если физическое лицо решило возместить налог сразу за два типа налоговых вычетов и оно имеет право на процедуру подобного рода, то это вполне возможно реализовать путем оформления всего лишь одной 3-НДФЛ. Например, в листе Е1 можно заявить сразу и на социальный, и на стандартный типы налоговых скидок.

Нюансы оформления

Всем претендентам на уменьшение налогооблагаемой базы, которые столкнулись с заполнением 3-НДФЛ вручную, советуем обратить внимание на несколько следующих нюансов, поскольку в случае их несоблюдения документ будет признан неправомерным:

- Пустые клетки. Писать информацию, независимо от того, цифры это (применяются только арабские) или буквы (вносятся только русские), необходимо, начиная с левого края поля. Если после указания данных некоторые ячейки остаются неиспользованными, то в них нужно ставить прочерки. В тех ситуациях, когда остается пустым все поле (например, физическому лицу не нужно прописывать название населенного пункта, поскольку он проживает в городе), в каждой клетке проставляется прочерк.

- Представитель налогоплательщика. Если претендент на налоговую скидку по каким-либо причинам занимается оформлением декларации не самостоятельно, а с помощью представителя, то на титульном листе необходимо проставить соответствующую отметку (цифру 2). Также в бланк 3-НДФЛ потребуется внести фамилию, имя и отчество представителя, реквизиты документа, свидетельствующего о его полномочиях, а также его личную подпись и текущую дату.

- Источники прибыли. Зачастую у физического лица имеется несколько источников дохода. Вносить подобные данные нужно в лист А, который разделен на три части. Таким образом, если прибыль налогоплательщика связана с тремя источниками, необходимо заполнять все три части, а если с большим количеством, то лист А нужно продолжить с помощью добавления новой страницы.

Образец бланка 3-НДФЛ за 2014 год

Как уже говорилось выше, имеется несколько видов налоговых компенсаций, на которые может претендовать налогоплательщик. В связи с этим целесообразным будет рассмотреть образец формы 3-НДФЛ за 2014 год, посвященный конкретному виду вычета – стандартному.

В число страниц подобного бланка входят пять листов – титульный, раздел 1, раздел 2, лист А и лист Е1. Так как процедура оформления первых трех листов обычно не вызывает проблем, предлагаем сразу перейти к образцам листов А и Е1.

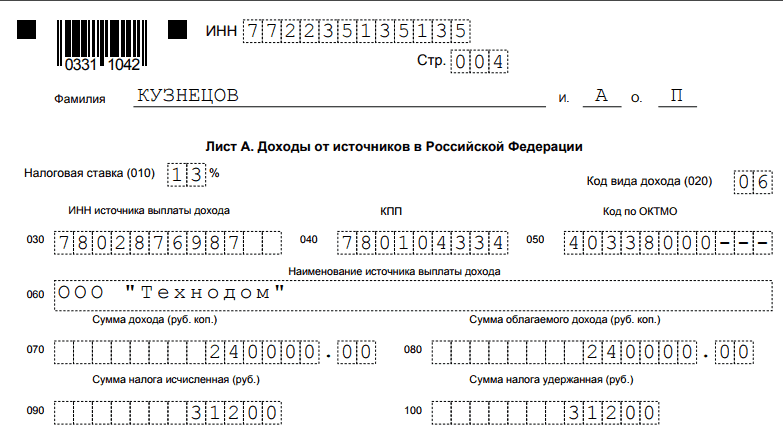

Образец листа А

Первым делом претенденту на сокращение налогооблагаемой базы нужно проставить номера идентификационного кода и страницы, а потом большими русскими буквами написать свою фамилию и рядом поставить инициалы. После этого потребуется указать сведения в следующих полях:

- Ячейки, требующие прописки кодов. Это ячейка 010, касающаяся размера налоговой ставки (в ней ставится число 13), ячейка 020, посвященная типу прибыли (для стандартного вычета нужно использовать код 06 или 07), а также 030 (идентификационный код источника дохода), 040 (код причины постановки на учет) и 050 (шифр по общероссийскому классификатору территорий муниципальных образований).

- Ячейку 060. Сюда нужно вписать официальное точное название того предприятия, которое приносит доход физическому лицу, заявившему на сокращение налогооблагаемой базы.

- Ячейки, касающиеся размера доходов. В полях, подписанных числовыми комбинациями 070, 080, 090 и 100, необходимо указать общую сумму дохода, размер налогооблагаемой базы, а также размер снятого с нее НДФЛ.

Образец листа Е1

Для того чтобы получить стандартную компенсацию, в бланке 3-НДФЛ физическим лицам понадобится заполнить только первый пункт листа Е1, а затем подытожить внесенные результаты в четвертом пункте.

Сначала нужно указать число месяцев, итоговый доход налогоплательщика за которые не вышел за максимально допустимые рамки (на 2014 год это сумма 280 000 рублей). Потом необходимо отметить размер вычета в том подпункте, который соответствует конкретным обстоятельствам (например, если на стандартную компенсацию заявляет родитель, воспитывающий ребенка в одиночку, то это подпункт 1.5.), и продублировать указанное значение в подпункте 1.8.

Внимание! После заполнения первой части листа Е1 не забывайте о его четвертом пункте, а также о проставлении даты и подписи.