Для того чтобы получить налоговый вычет бесплатно, скачать программу 3-НДФЛ 2019 года физические лица смогут с помощью этой статьи, перейдя по ссылкам, указанным ниже. Также налогоплательщики узнают, как пользоваться программой, разработанной для оформления декларации, и какую информацию в ней нужно указывать.

- Ссылка, по которой можно бесплатно скачать программу 3-НДФЛ.

- Пустой бланк 3-НДФЛ скачивайте здесь.

- Ссылка на скачивание образца налоговой декларации.

Программа для заполнения 3-НДФЛ

Многие физические лица, претендующие на налоговую компенсацию, предпочитают пользоваться электронным бланком 3НДФЛ. Так как декларацию налоговые инспекторы не принимают в случае наличия в документе ошибок и помарок, процесс оформления на компьютере считается не только более быстрым, чем от руки, но и практически исключающим какие-либо исправления.

Внимание! На официальном сайте налоговой службы России, размещены несколько вариантов программ, предназначенных для внесения данных в форму декларации 3-НДФЛ, которые одобрены законодательством. Однако налогоплательщикам перед тем, как перейти к процедуре скачивания, необходимо обратить внимание на год, в котором было разработано программное обеспечение, и выбрать самую новую версию.

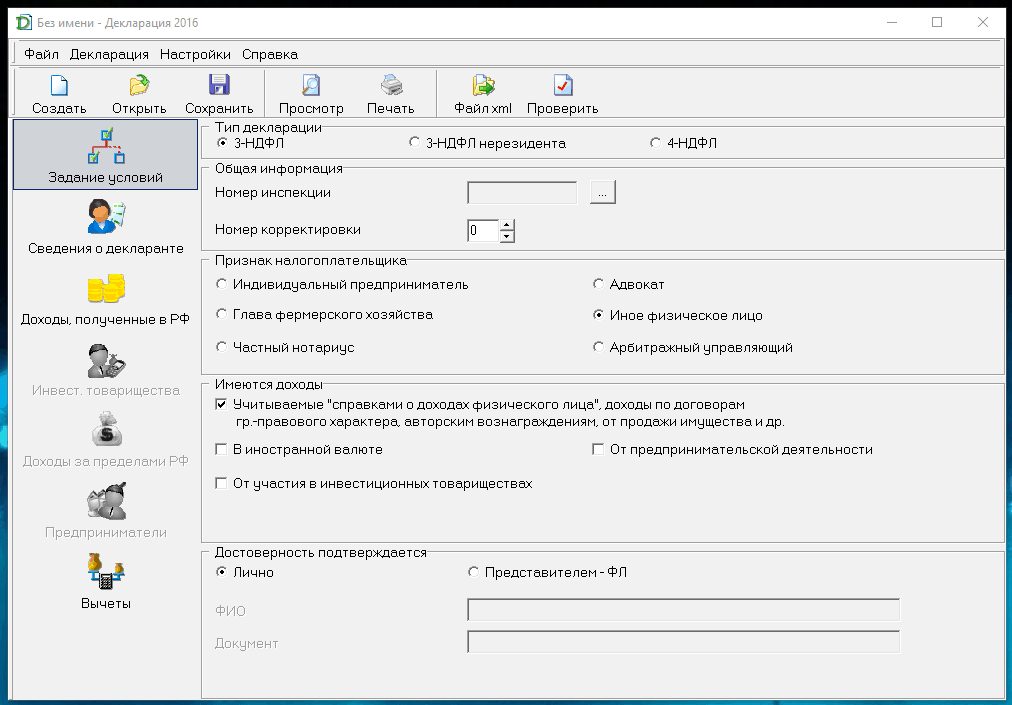

Общий вид программы

Войдя в программу, заявители на налоговую скидку увидят две панели — одну, предназначенную для выполнения общих команд (находится в верхней части окна), а вторую — с закладками, которые необходимы для перехода на определенные страницы (расположена с левой стороны окна).

На первой панели имеются такие иконки, как создать, открыть, сохранить, просмотреть, распечатать и другие. Например, функция сохранения является очень удобной, поскольку претенденты на вычет, которые только частично знают, как правильно оформить документ, могут внести в него сведения, а потом открыть бланк через некоторое время в присутствии налогового агента и закончить данную процедуру.

На второй панели есть семь различных закладок, при нажатии на которые появляется та или иная страница формы 3-НДФЛ. Первые из них, которые называются «задать условия» и «сведения о декларанте», должны быть оформлены в обязательном порядке, невзирая на то, какой вид вычета хочет получить налогоплательщик.

Как оформить обязательные вкладки

Для того чтобы корректно задать условия, требуемые в форме декларации, заявителю на уменьшение размера налогооблагаемой базы нужно внести в документ нижеуказанную информацию:

-

Тип бланка. Если физическое лицо имеет дело с заполнением бланка, составленного по образцу 4-НДФЛ, то ему нужно отметить данный факт, а те налогоплательщики, которые не входят в число граждан России, обязаны кликнуть на такой значок, как 3-НДФЛ для не резидента. Во всех остальных случаях проставляется отметка 3-НДФЛ.

-

Данные общего характера. В этой графе потребуется указать, первый раз или нет заявитель на вычет отправляет за текущий налоговый период на рассмотрение декларацию в налоговую инспекцию, а также номер органа, выступающего в роли адресата. Если физическое лицо заполняет форму впервые, то номер корректировки необходимо оставить, присвоенный программой по умолчанию (это цифра ноль).

-

Признак налогоплательщика. Данная часть программы предназначена для идентификации того рода деятельности, который приносит доход физическому лицу. Из шести различных вариантов претендент на налоговую скидку должен выбрать один.

-

Сведения о доходах. В программу занесено четыре различных источника прибыли, из которых заявителю на налоговую компенсацию потребуется указать нужный. Например, если он является предпринимателем, то необходимо ставить галочку рядом с такой надписью, как предпринимательская деятельность.

-

Достоверность. Если только одно физическое лицо, заявляющее на вычет, отвечает за действительность данных внесенных в программу, то необходимо отметить, что достоверность сведений подтверждается им лично. А если в процессе оформления электронной формы 3-НДФЛ участвовали посторонние лица (например, налоговые агенты), то написать их фамилию, имя и отчество.

Что же касается второй обязательной вкладки, посвященной информации о физическом лице, оформляющем электронную форму 3-НДФЛ, то в ней потребуется написать его Ф. И. О. (каждое слово размещается в отдельной строке), идентификационный код, место, в котором родился налогоплательщик (достаточно указать название города), а также дату рождения.

Помимо этого, понадобится отметить, есть ли российское гражданство у претендента на вычет, проставить код его родной страны (в специальном поле программы можно выбрать из целого списка государств название нужного, и тогда код высветится автоматически в окне слева), а также указать некоторые паспортные данные.

Следует отметить, что если налогоплательщик для удостоверения своей личности пользуется не паспортом, а каким-то другим документом (например, это может быть вид на жительство в Российской Федерации), то в декларации нужно указывать его реквизиты.

Специальные страницы программы

В программном обеспечении на панели закладок после двух обязательных вкладок расположены иконки, каждая из которых заполняется при определенных обстоятельствах. Речь идет о следующих вкладках:

-

Доходы, полученные в РФ. На такую иконку следует кликать только тем физическим лицам, которые зарабатывают все или какую-то часть материальных средств в России. Это касается не только граждан данного государства, но и иностранцев.

-

Доходы за пределами РФ. Данную вкладку нужно выбирать тем налогоплательщикам, которые, имея российское гражданство, работают в фирмах, расположенных за рубежом, и получают от подобных иностранных источников выплаты в денежном эквиваленте.

-

Предприниматели. Открыть и заполнить эту страницу потребуется физическим лицам, занимающимся предпринимательской деятельностью, не важно, приносит она доход в результате предоставления услуг, продажи товаров или их производства.

-

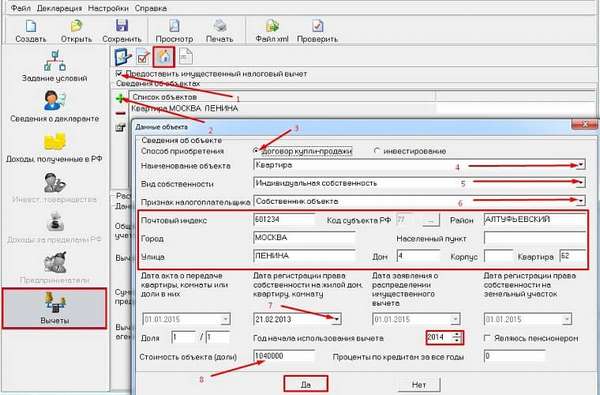

Вычеты. Эта вкладка имеет особенность — она состоит одновременно из нескольких страниц, все из которых посвящены налоговым вычетам, но при этом каждая предназначена для определенного вида.

Как определиться с выбором последней вкладки

Некоторые физические лица не знают к какой именно категории вычетов относится налоговая скидка, которую они хотят получить. В связи с этим предлагаем ознакомиться с перечнем некоторых налоговых компенсаций, в котором описано, за что именно они предоставляются налогоплательщикам:

-

Имущественная налоговая скидка. Все затраты, связанные с покупкой недвижимости, вложениями средств в строительство имущественных объектов, а также с выплатами процентов, начисленными в случае оформления кредита на приобретение жилья или земли, подлежат возмещению подоходного налога по правилам статьи №220 Налогового кодекса.

-

Стандартная налоговая скидка. Вычеты стандартного типа предоставляются не только родителям в качестве денежной помощи в обеспечении детей, но и некоторым гражданам Российской Федерации, принадлежащим к льготной категории. Порядок и условия начисления стандартных компенсаций прописаны в статье № 218.

-

Социальная налоговая скидка. Налогоплательщики, которые осуществили денежные траты на образование, на оплату медицинских процедур и некоторых лекарств, на страховые взносы, имеющие отношение к организациям не государственного типа, а также на благотворительность, имеют право получить обратно часть потраченных средств. Подробней о том, как это сделать, читайте в статье № 219, посвященной социальным вычетам.