Огромное количество физических лиц, которые были вынуждены вложить денежные средства в улучшение своего здоровья, интересуются, как получить обратно часть израсходованных средств.

В этой статье мы рассмотрим, как вернуть деньги за лечение через налоговую.

Как вернуть деньги через налоговую

Перед тем как непосредственно приступить к процессу оформления налогового вычета за лечение, нужно разобраться с тем, начисляется ли скидка подобного рода на тот тип расхода, который понес налогоплательщик. Вернуть материальные средства можно не только за целый ряд медицинских услуг, а также за покупку лекарственных средств.

Чтобы точно быть уверенным в том, что в соответствии с установками налогового законодательства на определенный вид затраты действительно начисляется вычет, рекомендуем ознакомиться с постановлением Правительства Российской Федерации под номером 201, которое было принято с 19 марта 2001 года.

ВАЖНО! Необходимо учитывать тот факт, что возврат денежных средств за лечение может быть предоставлен только тем физическим лицам, которые официально трудоустроены и выплачивают со своей заработной платы 13% на НДФЛ.

Когда возможен возврат

Прежде всего, стоит понимать, что существуют определенные ограничения, которые распространяются на социальный налоговый вычет и заключаются в следующем:

- Лечение должно происходить в лицензионном учреждении. Как правило, компенсация за расходы на оздоровление начисляется только в том случае, если больной проходил лечение в медицинском учреждении, которое имеет лицензию.

- Вычет можно получить только за собственное лечение и оплату медицинских услуг за родственников. Физическое лицо, понесшее затраты на оздоровление, имеет право на налоговую скидку не только в том случае, если эти расходы пошли на его собственное лечение, но и на улучшение показателей здоровья мужа/жены, отца/матери, дочери либо сына.

- Документацию на возврат НДФЛ нужно подавать в налоговую службу не сразу после оплаты. Существует правило, гласящее о том, что подача документов должна происходить не ранее, чем в следующем году после года, в котором налогоплательщик потратился на лечение.

- Вернуть деньги можно только за последних три года. Иногда случается так, что физическое лицо производит оплату медицинских услуг на протяжении многих лет подряд и решает воспользоваться вычетом только сейчас. В подобной ситуации стоит понимать, что получить деньги можно не более чем за последние три года.

Необходимо отметить, что подробно прочитать обо всех нюансах, согласно которым происходит возврат материальных средств за лечение, можно в третьем пункте статьи номер 219, расположенной в Налоговом кодексе Российской Федерации.

Как вернуть подоходный налог

Имеется два пути получения материальной компенсации за расходы на медицинские услуги – это через работодателя и через налоговую службу. Однако вернуть деньги через налоговую инспекцию гораздо удобнее, потому что они поступают на счет налогоплательщика не по частям, а сразу полностью – за весь прошлый год либо за несколько прошлых лет.

Физическому лицу, претендующему на социальную налоговую скидку, необходимо выполнить следующую цепочку действий:

- Подготовить необходимый пакет документации. В каждом отдельном случае список документов разный, однако существует базовый перечень бумаг, без которых невозможно получение ни одного вычета за лечение.

- Передать документы в налоговую службу на рассмотрение. Относить пакет документов нужно в тот налоговый орган, который расположен по месту регистрации претендента на возврат подоходного налога за лечение.

- Дождаться результатов и снять деньги с банковской карты. Как правило, на проверку бумаг налоговой службе требуется около тридцати дней. Если документы оформлены правильно и переданы на рассмотрение в полном объеме, налогоплательщик сможет снять материальные средства с банковского счета уже через месяц после их подачи.

Документы

Как уже говорилось ранее, сократить размер налогооблагаемой базы можно как за собственное оздоровление, так и при оплате медицинских услуг за близких родственников. Однако в первом случае налогоплательщику потребуется собрать несколько меньший пакет документации:

- Декларация. Любая налоговая скидка, в том числе и вычет за лечение, выдается только после того, как физическое лицо внесло соответствующие сведения о своих доходах и расходах в бланк декларации, распечатанный согласно образцу 3-НДФЛ.

- Справка 2-НДФЛ. Для удостоверения налогового инспектора в том, что налогоплательщик действительно ежемесячно отдавал подоходный налог со своего оклада, потребуется взять справку 2-НДФЛ. Данный документ можно получить у работодателя.

- Договор. Перед началом лечения любая клиника обязана составить договор с больным, в котором будут оговорены все подробности лечебного процесса и его полная стоимость, а также дата его начала и конца.

- Справка от врача. Доктор, назначающий курс лечения пациенту, по окончании данной процедуры обязан выписать справку, свидетельствующую об оплате рекомендованных им медицинских услуг и лекарственных препаратов.

- Расходные документы. На протяжении лечения пациент вынужден покупать множество препаратов в аптеке. До получения вычета необходимо иметь в наличии все чеки, подтверждающие ваши расходы. Если же налогоплательщик оплачивает медицинские процедуры, то также следует требовать квитанцию по оплате и впоследствии прикрепить ее к основному пакету документов.

Возврат за родственников

Возврат подоходного налога за лечение родственников в целом ничем не отличается от получения социального вычета за собственное оздоровление. Налогоплательщику, который понес затраты на лечение родственника, нужно собрать весь вышеперечисленный перечень документов и дополнить его такими бумагами:

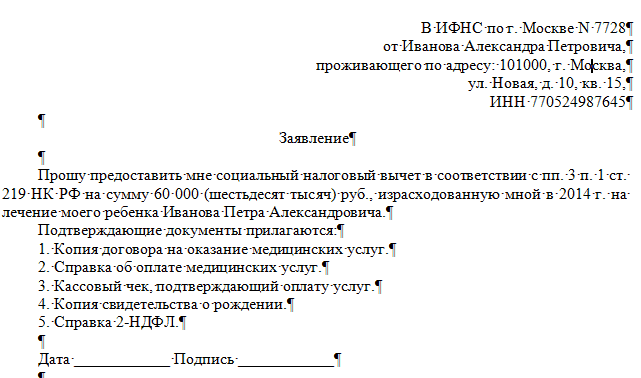

- Заявлением. Если налогоплательщик изъявляет желание вернуть денежные средства за оздоровление близкого родственника, то ему потребуется написать заявление в налоговую службу. Подавать необходимо только оригинал документа. В заявлении обязательно должны быть отмечены реквизиты счета, открытого в банке, на который в результате перечислят компенсацию.

- Свидетельством о рождении. Заверенная копия данного документа необходима в том случае, если возврат подоходного налога осуществляется за оздоровление отца/матери либо сына/дочери. С помощью данного документа можно подтвердить степень родства между налогоплательщиком и больным.

- Свидетельством о браке. Если физическое лицо хочет получить компенсацию за расходы, направленные на улучшение здоровья мужа/жены, то ему нужно предоставить налоговому инспектору копию свидетельства о вступлении в брак.

ВАЖНО! Обращаем внимание налогоплательщиков на то, что все платежные документы, свидетельствующие о факте оплаты медицинских услуг, должны быть оформлены строго на того человека, который подает запрос в налоговую службу на возврат денег за лечение.