В этой статье мы рассмотрим пошаговую инструкция по заполнению декларации 3-НДФЛ в 2019 году, которая поможет физическим лицам намного быстрее и легче справиться с данным процессом. Кроме того, будет сделан акцент на основных моментах, с которыми у налогоплательщиков возникают проблемы при оформлении декларации, приводящие к допущению ошибок, что в дальнейшем служит причиной непринятия документа налоговыми инспекторами.

- Скачать незаполненный бланк декларации можно тут.

- Просмотреть образец оформленной 3-НДФЛ можно здесь.

- Воспользоваться программным обеспечением для 3-НДФЛ можно по этой ссылке.

Поэтапный порядок заполнения 3-НДФЛ

Для того чтобы доплатить определенную денежную сумму в государственную казну и в дальнейшем не иметь проблем с законодательством либо получить вычет, налогоплательщикам необходимо правильно и на основании достоверных данных заполнить бланк декларации 3-НДФЛ. В первую очередь, нужно использовать актуальный бланк, составленный за тот год, за который совершается финансовая операция (например, сокращение базы налогообложения).

Внимание! После того как физическое лицо скачает форму 3-НДФЛ, всю ее распечатывать не обязательно, поскольку вносить данные нужно только в некоторые страницы: несколько обязательных листов для заполнения, а также один, предназначенный для конкретной цели (например, для начисления вычета имущественного типа).

Каким образом происходит процедура оформления

Для начала физическое лицо, которому нужно заполнить декларацию, должно внести сведения в несколько первых по счету страниц бланка, являющихся обязательными. Для того чтобы ничего не пропустить, рекомендуем следовать инструкции:

- Шаг 1. В первую очередь, потребуется отобразить информацию на самом первом и главном листе бланка, на котором присутствует название документа. Здесь указываются основные сведения о самой форме 3-НДФЛ, о налогоплательщике, а также о документе, предназначение которого состоит в удостоверении личности физического лица.

- Шаг 2. Затем нужно перейти к оформлению раздела 1. Главной целью данного листа служит отображение факта, гласящего, зачем налогоплательщик подает на проверку бланк по форме 3-НДФЛ (для уплаты налогов в систему государственного бюджета, перечисления его оттуда обратно или по каким-либо другим причинам). Кроме того, первый раздел необходим для внесения конкретной суммы долга или возврата.

- Шаг 3. После того как предыдущий шаг сделан, нужно произвести некоторые финансовые подсчеты, которые касаются размера базы налогообложения конкретного физического лица, а также сумм налоговых сборов, снятых с него или же подлежащих уплате в государственную казну в будущем. Все это делается на листе под названием “Раздел 2”.

- Шаг 4. Так как любая налоговая операция производится на основе данных о сумме доходов, полученных физическим лицом за определенный период времени (как правило, год), то внесение информации об источниках прибыли неизбежно. Прописывать сведения подобного характера нужно в листе А, если все денежные средства налогоплательщика связаны исключительно с источниками дохода из России, а если нет, то в листе Б.

- Шаг 5. И последней страницей, требующейся для заполнения и завершения процедуры оформления формы 3-НДФЛ, служит та, которая предназначена для определенной ситуации, послужившей целью подачи в налоговую службу декларации. Например, если физическое лицо хочет воспользоваться такой услугой, как имущественный вычет, то это лист Д1, если оформить профессиональную налоговую скидку, то лист Ж.

Следует отметить, что если налогоплательщику нужно одновременно подать бланк на два вида налоговых скидок, то это можно сделать с помощью одной декларации. Для этого потребуется заполнить страницы, перечисленные в первых четырех шагах, а затем внести сведения в листы, посвященные каждому из типов вычетов.

Моменты, требующие внимания

Как правило, с внесением текстовых данных у физических лиц не возникает проблем, а вот цифровые коды, напротив, вызывают затруднения, поскольку многие сталкиваются с показателями подобного рода впервые. Все числовые шифры утверждены Федеральной налоговой службой и состоят из разного количества символов. Найти эти коды можно в налоговых справочниках или официальной инструкции к заполнению бланка 3-НДФЛ.

Нюансы титульного листа

Начав заполнение первой страницы налоговой декларации, физические лица сразу же столкнутся с полями, требующими написания различных кодов. Речь идет о ячейках, подписанных следующим образом:

- “Номер корректировки”. Поле, предназначенное для отображения данного показателя, состоит из трех клеток. Если за текущий год определенное физическое лицо передает на проверку бланк в налоговую службу первый раз, то в первой и второй ячейках ставятся прочерки, а в последней 0, если второй раз, то в третьей клетке пишется 1 и так далее.

- “Налоговый период (код)”. Как правило, в этих двух ячейках в форме 3-НДФЛ код уже проставлен автоматически. Это комбинация из двух цифр – тройки и четверки (34), обозначающая, что продолжительность налогового периода составляет ровно один год.

- “Налоговый период”. Здесь в отведенных четырех ячейках от физического лица снова требуется внесение сведений о налоговом периоде, только в отличие от предыдущего поля не длительности, а года, в течение которого у налогоплательщика возникло право на возврат денег из бюджета или задолженность перед государством (например, это может быть 2017 год).

- “Код страны”. С этим показателем все достаточно просто, поскольку вариант кода только один, являющийся шифром Российской Федерации. Это число 643. В первой ячейке проставляется шестерка, во второй четверка, а третьей тройка.

- “Код категории налогоплательщика”. Существует шесть вариантов трехзначных комбинаций, которые отображают определенный вид категории налогоплательщика. Все коды начинаются с семерки, а заканчиваются нулем. Например, если налогоплательщик принадлежит к числу индивидуальных предпринимателей, то ему нужно писать число 720.

Особенности раздела 1 и листа А

Для того чтобы успешно заполнить первый раздел, в нем нужно указать цифры, из которых состоит код бюджетной классификации. Данный код нужен для группировки доходов и затрат. Шифр состоит из 20 чисел, подразделяющихся на четыре условных блока, каждый из которых несет определенный смысл.

Далее прописывается код территории муниципального образования, присвоенный для конкретного участка классификатором общероссийского типа. Числа нужного ОКТМО можно узнать на специальных сайтах, которые являются доступными для всех.

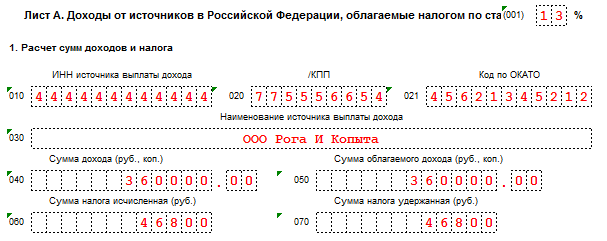

В лист А также нужно внести код по ОКТМО, только уже не физического лица, а конкретного источника дохода (например, предприятия, на котором оно работает). А в строке 020 необходимо написать две цифры, шифрующие тип прибыли. Первое число в этих ячейках всегда ноль, а второе зависит от конкретного случая. Например, если налогоплательщик продал имущественный объект и заработал на этом материальные средства, то во второй клетке пишется двойка.

Кроме того, понадобится заполнить поле с такой аббревиатурой, как КПП (“К”- код, “П”- причины, “П” – постановки на налоговый учет). Данные шифры, как правило, присваиваются юридическим лицам. Для того чтобы узнать нужный КПП, рекомендуем обратиться за помощью к руководителю или в отдел бухгалтерии того предприятия, на которое работает налогоплательщик.