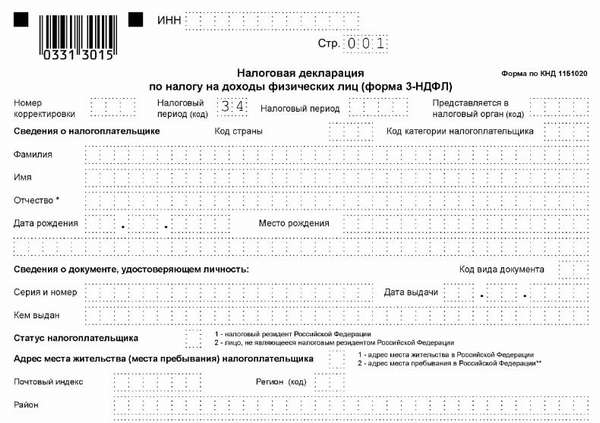

С помощью данной статьи физические лица смогут бесплатно скачать налоговую декларацию 3-НДФЛ пустой и заполненный бланк, а также специально предназначенную для оформления программу.

- Бланк декларации за 2015 год можно скачать по этой ссылке.

- Образец заполненной 3-НДФЛ скачивайте по данной ссылке.

- Программа для заполнения 3-НДФЛ за 2015 год находится здесь.

Декларация 3-НДФЛ за 2015 год

Физические лица, которые переплатили налог в 2015 году, имеют право на его возмещение. Для этого необходимо, чтобы налогоплательщику начислили вычет, получить который невозможно без сдачи на проверку в налоговую инспекцию декларации по форме 3-НДФЛ, а также некоторых других документов.

Следует отметить, что бланк декларации не всегда заполняется с целью уменьшения размера налоговой базы, а в некоторых ситуациях должен быть сдан как отчетный документ, вмещающий в себя данные о полученной налогоплательщиком прибыли (например, если был продан дом или автомобиль).

Какие листы бланка нужно заполнять

Форма 3-НДФЛ за 2015 год включает в свой состав целых девятнадцать листов. В какие из них претенденту на налоговую компенсацию необходимо вносить данные, зависит от вида налогового вычета, на который он заявляет.

Однако перед тем как перейти к оформлению страницы, посвященной какой-либо из налоговых скидок, физическому лицу обязательно нужно заполнить титульный лист, раздел один и два (следующие по счету страницы бланка после титульной) и лист, подписанный буквой «А» (предназначен для указания отчетной информации о доходах).

После этого необходимо выбрать из нижеприведенного списка подходящую ситуацию, послужившую поводом заполнения декларации, и оформить именно тот лист, который предназначен для данных целей:

-

Покупка имущественного объекта. Если налогоплательщик приобрел один из видов недвижимости, закрепленных в 220 статье, входящей в Налоговый кодекс, либо понес расходы на их постройку, то для возмещения подоходного налога ему потребуется заполнить лист Д1.

- Продажа недвижимости. Если физическое лицо получило доход в результате совершения сделки по продаже имущества (например, дома, квартиры, автомобиля или земельного участка), то оно должно внести соответствующие сведения в лист декларации Д2.

- Получение стандартного вычета. Если налогоплательщик хочет получать компенсацию, выдающуюся либо льготной категории населения, либо родителям (даже приемным) за обеспечение детей, то ему нужно заполнить первый пункт листа Е1.

- Оформление социального вычета. Если претендент на возмещение походного налога занимается заполнением декларации в связи с понесенными расходами на социальные услуги (это оплата образования, медицинских услуг, лекарственных препаратов, благотворительные взносы), то ему нужно вписать определенные данные во второй или третий пункт листа Е1.

- Получение инвестиционного вычета. Те налогоплательщики, которые открыли инвестиционные счета и получали вследствие проведения с ними каких-либо операций материальные средства, должны оформить лист Е2 бланка 3-НДФЛ.

- Оформление профессионального вычета. Если прибыль физического лица связана с выполнением определенного рода деятельности — оказанием юридических услуг частного характера (например, нотариусы и адвокаты) или созданием объектов авторского права, то ему необходимо заполнить лист Ж. Индивидуальные предприниматели также должны вносить информацию в эту страницу.

- Отчет по операциям с ценными бумаги. Те физические лица, которые имели дело с ценными бумагами и осуществляли операции с помощью документов подобного рода, обязаны внести некоторые данные в лист З налоговой декларации.

- Доход, связанный с инвестиционными товариществами. Если налогоплательщик вместе с другими физическими лицами вложил денежные средства в какие-либо проекты, требующие финансирования в особо крупных размерах, то ему нужно вписать необходимые данные в лист И.

Внимание! Помимо вышеперечисленных страниц существует еще несколько дополнительных листов бланка 3-НДФЛ: Б (для физических лиц, зарабатывающих денежные средства за границей Российской Федерации), В (для налогоплательщиков, являющихся предпринимателями или частными юристами) и Г (если у гражданина имеются доходы, с которых по закону не должен быть удержан подоходный налог).

Как оформить форму

При заполнении бланка налоговой декларации старайтесь вносить все данные максимально аккуратно и понятно, а при написании текста используйте только заглавные печатные буквы.

Все сведения, указанные в документе, должны быть подтверждены при помощи других бумаг, копии которых нужно приложить к декларации. То есть, например, данные о налогоплательщике, требуемые в титульном листе формы 3-НДФЛ, должны полностью совпадать со сведениями в приложенной копии паспорта.

Кроме этого, настоятельно рекомендуем всем претендентам на сокращение налоговой базы учесть еще несколько советов:

- Скрепление листов. После того как все страницы будут полностью оформлены, их необходимо скрепить между собой, тем самым исключив потерю одного из них. Это можно сделать с помощью канцелярского степлера. Однако скрепление ни в коем случае не должно захватывать какую-либо часть информации.

- Написание данных. Каждая страница бланка составлена согласно определенной структуре — отведено место для названия показателя, затем указан код строки и только потом расположено поле, в которое нужно вписать данные. Указывать информацию нужно именно в том поле, которое для нее предназначено. Каждое поле разбито на разное количество ячеек, число которых зависит от показателя (например, для кода бюджетной классификации отведено 20 клеток, а для вида дохода — всего две).

- Исправления. Так как речь идет о ручном способе заполнения налоговой декларации, физические лица вполне могут допустить ошибки или помарки в бланке данного документа. Если форма 3-НДФЛ еще не была отправлена на проверку, то нужно заново распечатать лист, в котором сделана ошибка, и оформить его должным образом. В противном случае, если документ уже сдан на рассмотрение в налоговую службу, нужно опять полностью заполнять новый бланк и не забыть в номере корректировки (титульный лист, первая строка) поставить цифру один.

Подача на проверку налоговой декларации

В тех ситуациях, когда физическое лицо обязано подать на рассмотрение форму декларации по просьбе налогового инспектора, документ должен быть заполнен и отправлен на проверку как можно быстрее. А в тех случаях, когда речь идет о начислении налоговых вычетов, необходимо учитывать некоторые сроки:

- Минимальные. Если налогоплательщик получил право на возмещение НДФЛ в текущем налоговом периоде (например, потратил деньги на учебу), то подавать бланк декларации можно только в следующем году, поскольку в документе нужно отобразить информацию полностью за весь период.

- Максимальные. Некоторые виды налоговых скидок имеют срок давности. Иначе говоря, если претендент на вычет не отправит налоговую декларации в течение определенного периода времени со дня осуществления затрат, то право на возврат налога сгорит. Например, для получения социальной налоговой скидки можно отправить на проверку 3-НДФЛ в течение трех лет с момента оплаты определенной услуги.

Длительность времени, за которое налоговые агенты проверят декларацию, зависит от количества страниц бланка, правильности их оформления, а также сложности ситуации. Обычно срок занимает от одного до трех месяцев.