Стандартные налоговые вычеты в 2019 году являются довольно востребованным видом денежных компенсаций. С каждым днем все больше физических лиц интересуются тем, кто по закону имеет право на подобную налоговую скидку, на какие типы ее принято подразделять, каков ее размер, а также множеством других деталей.

В связи с этим в данной статье будет доступно и подробно рассказано о такой популярной услуге, как стандартный вычет.

Классификация стандартных вычетов

Понятие налоговый вычет подразумевает некое уменьшение размеров налогооблагаемой базы и является общим термином в налоговом законодательстве Российской Федерации. А стандартная налоговая скидка это один из видов вычета, которую также принято подразделять на определенные группы:

-

Компенсация для льготной категории населения. Все физические лица, которые по закону имеют право на льготу, могут воспользоваться сокращением своей базы налогообложения на некоторую сумму.

-

Компенсация для родителей за воспитание ребенка. Если физическое лицо обеспечивает и несет ответственность за одного или нескольких детей, то оно может оформить и получить определенную материальную компенсацию.

Следует отметить, что для того, чтобы разобраться с тем, какие именно льготные категории физических лиц имеют право на вычет стандартного вида, нужно ознакомиться с первым и вторым пунктами статьи 218 Налогового кодекса.

Налоговые скидки для льготной группы населения

Как уже отмечалось выше, понятие стандартного вычета включает в себя начисление материальной компенсации льготной категории налогоплательщиков. Однако сразу же автоматически возникает вопрос, кто конкретно может воспользоваться данной услугой. Стандартные налоговые вычеты в 2019 году начисляются следующим физическим лицам:

-

Пострадавшим вследствие Чернобыльской катастрофы. Все налогоплательщики, чье здоровье значительно ухудшилось в результате катастрофы на Чернобыльской атомной электростанции, независимо от того, проживали ли они на данной территории либо являлись ликвидаторами, могут рассчитывать на материальную компенсацию налогового вида.

-

Пострадавшим в результате аварии на объединении «МАЯК». Физические лица, которые приобрели серьезные заболевания или инвалидность после аварии в 1957 году, также входят в группу населения, которым начисляется налоговая скидка стандартного типа.

-

Испытателям ядерного оружия. Испытателям ядерного оружия, независимо от того, происходил данный процесс в воздухе или под землей, полагается сокращение их базы налогообложения.

-

Пострадавшим воинам. Граждане, которые приобрели статус инвалидности в результате участия в Великой Отечественной войне или были ранены в ходе других боевых действий, направленных на защиту Родины, по праву могут оформить и систематически получать стандартный налоговый вычет.

-

Герои. Все лица, официально признанные героями Советского Союза, а также граждане, получившие статус героев России, могут смело рассчитывать на возврат подоходного налога.

-

Узники. Физическим лицам, которые были взяты в плен, прибывали в концлагерях или гетто на протяжении 1939-1945 годов, также делают налоговую скидку стандартного вида.

-

Инвалиды. Люди, которые в соответствии с медицинскими заключениями врачей признаны инвалидами с детства или имеют инвалидность первой/второй группы, вправе использовать возможность уменьшения их базы налогообложения.

ВАЖНО! Размер вычета для льготной группы налогоплательщиков фиксирован и составляет 3000 рублей (для физических лиц, перечисленных в первом пункте статьи, на которую мы уже ссылались ранее) и 500 рублей (для граждан, упомянутых во втором пункте этой же статьи).

Стандартные вычеты по НДФЛ в 2019 году

Если воспитанием и обеспечением ребенка занимается его отец/мать, физическое лицо, являющееся усыновителем либо мужем/женой одного из родителей, то после сбора и оформления определенного пакета документации данным лицам предоставляется скидка, несколько уменьшающая размер их налогооблагаемой базы.

Вычет НДФЛ на детей

Российским налоговым законодательством принято правило: размер скидки, принадлежащей к стандартному типу, главным образом зависит от того, сколько в семье имеется детей. Таким образом, если налогоплательщик имеет одного ребенка и хочет воспользоваться налоговой скидкой, то ее размер будет составлять 1 400 рублей. Если же физическое лицо ранее уже оформило вычет на ребенка, а теперь хочет снизить налогооблагаемую базу за второго ребенка, то налоговая инспекция дополнительно выдаст еще один вычет на сумму 1400 рублей.

Размер заработной платы налогоплательщика, которому начисляется денежная компенсация стандартного типа вычисляется следующим образом:

-

Определяем количество детей. Если на попечении физического лица находится один ребенок, то перед снятием с заработной платы подоходного налога из нее вычитается 1 400 рублей, а если двое — 2 800 рублей (1 400 + 1 4000).

-

Вычитаем из зарплаты налоговую скидку. Следует взять ежемесячный оклад родителя до момента снятия с данной суммы подоходного налога и отнять общую сумму вычета. Например, если у налогоплательщика, который в месяц зарабатывает 35 000 рублей, на обеспечении находятся двое детей, то получаем сумму 32 200 рублей.

-

Рассчитываем размер зарплаты с учетом НДФЛ. Как известно, налог на доходы физических лиц составляет 13% от любого вида прибыли налогоплательщика. Поэтому чтобы разобраться, сколько родитель двоих детей с ежемесячным окладом в 35 000 рублей получит после снятия с нее НДФЛ, нужно определить 13% от суммы 32 000 ( 4 186 рублей) и вычесть результат из 35 000 рублей. После проведения этой операции выходит 30 814 рублей.

Чтобы установить разницу в зарплатах с вычетом НДФЛ на детей в 2019 году и без него, нужно сравнить полученную сумму 30 814 рублей с суммой 30 450 рублей. Таким образом, физическое лицо, которое воспитывает двоих детей, при оформлении вычета сможет каждый месяц получать на 365 рублей больше, а в год на 4 380 рублей.

Вычет на третьего ребенка

Согласно установкам налогового законодательства Российской Федерации, начиная с третьего ребенка в семье размер налоговой скидки повышается на 1 800 рублей. То есть если за первых двух детей предоставляются скидки по 1 4000 рублей, то за третьего ребенка налоговая инспекция уже начисляет 3 000 рублей.

К примеру, отец многодетной семьи, в которой воспитывается трое детей, может уменьшить свою налогооблагаемую базу на 5 800 рублей ( 1 400 *2 = 2 800 — за первого и второго ребенка, и дополнительно еще на 3 000 рублей — за третьего ребенка).

Максимальные вычет на ребенка

Наибольшая налоговая скидка стандартного типа начисляется в следующих ситуациях:

-

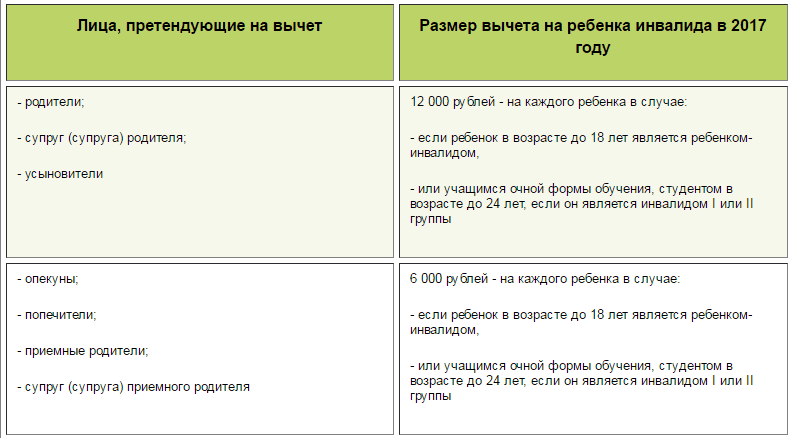

Если ребенок является инвалидом. Родители, воспитывающее инвалида первой либо второй группы, которому на данный момент времени не исполнилось восемнадцать лет, могут рассчитывать на поддержку государства в виде вычета в размере 12 000 рублей. А в том случае, если ребенок обучается на очной форме, то данная компенсация начисляется до достижения им 24-летнего возраста.

-

Если ребенка воспитывают в одиночку. Налогоплательщик, который является родителем либо усыновителем-одиночкой, имеет право на двойной стандартный вычет. Таким образом, мать-одиночка, которая оформила материальную компенсацию на ребенка, имеющего инвалидность второй группы, сможет получить максимально возможный вычет — 24 000 рублей.